Fiscal Focus – A cura di Antonio Gigliotti

Con l’approssimarsi della fine d’anno, si avvicinano anche i termini di decadenza dell’azione accertatrice, stabiliti ai fini delle imposte sui redditi e dell’Iva, rispettivamente dagli artt. 43 del DPR n. 600/1973 e 57 del DPR n. 633/1972.

In diverse occasioni la giurisprudenza di merito e di legittimità si è interrogata sul seguente quesito: se l’imminenza dei termini di decadenza per l’accertamento costituiscano (di per sé) un caso di particolare e motivata urgenza, ai fini della legittimità dell’accertamento anticipato, ossia dell’emissione dell’avviso prima del decorso di sessanta giorni dalla chiusura delle operazioni ispettive.

Sul punto si è pronunciata in più occasioni la Corte di Cassazione, fornendo qualche tassello utile per sciogliere uno dei nodi più spinosi sull’argomento, peraltro non affrontato dalle Sezioni Unite nella nota sentenza n. 18184 del 29/07/2013[1].

La normativa. Ai sensi delle citate norme, comuni al settore impositivo diretto e dell’IVA, l’avviso di accertamento deve essere notificato, a pena di nullità, entro il 31 dicembre del quarto anno successivo a quello in cui è stata presentata la dichiarazione.

Nei casi di omessa presentazione della dichiarazione, l’Amministrazione dispone di un’annualità aggiuntiva; pertanto potrà notificare l’avviso entro il 31 dicembre del quinto anno successivo a quello in cui avrebbe dovuto essere presentata la dichiarazione.

Per effetto delle disposizioni menzionate, il prossimo 31 dicembre si verificherà la decadenza per l’accertamento dell’annualità d’imposta 2010, qualora sia stata presentata la relativa dichiarazione, ovvero dell’annualità d’imposta 2009 in caso di omessa dichiarazione.

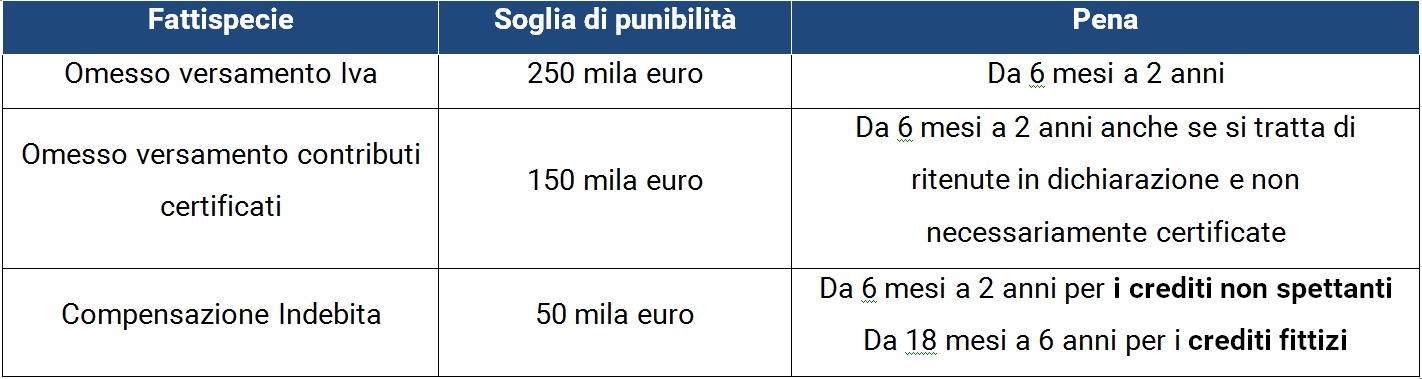

Annualità con violazioni di rilevanza penale. Ai sensi del terzo comma dei citati articoli, i predetti termini risultano raddoppiati (8 o 10 anni a seconda che sia stata presentata o meno la dichiarazione), per le annualità in cui il contribuente abbia commesso violazioni qualificabili come delitti tributari, ai sensi del D.Lgs. n. 74/2000: di conseguenza, il prossimo 31 dicembre costituirà termine decadenziale per le annualità 2006 (ovvero 2004 nei casi di omessa dichiarazione), qualora siano presenti siffatte circostanze.

Peraltro, tale ultima regola è stata di recente “temperata” a favore del contribuente, con l’entrata in vigore del D.Lgs. 128/2015 per cui, a far data dallo scorso 2 settembre, il raddoppio dei termini accertativi opera solo qualora la denuncia sia stata depositata entro il termine decadenziale ordinario (fatte salve le annualità rientranti nel regime transitorio disciplinato dall’art. 2, comma 2 del medesimo D.Lgs. n. 128/2015).

La regola statutaria.Il comma 7 dell’art. 12 della Legge n. 212/2000 prevede che, nel rispetto del principio di cooperazione tra amministrazione e contribuente, dopo il rilascio della copia del processo verbale di chiusura delle operazioni da parte degli organi di controllo, il contribuente può comunicare entro sessanta giorni osservazioni e richieste che sono valutate dagli uffici impositori.

Ai fini del rispetto di tale moratoria, l’avviso di accertamento non può essere emanato prima della scadenza del predetto termine, salvo casi di particolare e motivata urgenza.

La ratio della norma va ravvisata nella necessità di assicurare al contribuente un congruo termine per fare conoscere all’ufficio accertatore (che può essere diverso da quello che ha eseguito la verifica fiscale a monte) le proprie osservazioni e richieste, in ossequio a quel principio di reciproca collaborazione ispiratore dello Statuto dei diritti del contribuente, oltre che per consentire il pieno dispiegarsi del contraddittorio procedimentale.

Dal tenore letterale della norma statutaria, i rilievi riferibili alle annualità in scadenza (2010 o 2009, in assenza di violazioni penal-tributarie), constatati in attività ispettive concluse nei mesi di novembre e dicembre 2015, potrebbero essere legittimamente oggetto di accertamento “anticipato” (con notifica entro il 31 dicembre 2015) solo in caso di particolare e motivata urgenza.

L’orientamento della Cassazione. In diverse occasioni la Suprema Corte è stata chiamata a pronunciarsi sul seguente quesito: se l’imminenza del termine di decadenza per l’accertamento costituisca o meno un caso di particolare e motivata urgenza, che legittimi l’emissione anticipata dell’avviso.

Nella citata sentenza n. 18184 del 29/07/2013, le Sezioni Unite ebbero a precisare che l’inosservanza del termine dilatorio di sessanta giorni per l’emanazione dell’avviso di accertamento determina di per sé, salvo che ricorrano specifiche ragioni di urgenza, la illegittimità dell’atto impositivo emesso ante tempus, poiché detto termine è posto a garanzia del pieno dispiegarsi del contraddittorio procedimentale.

Sul tema in questione si registrano poi, posizioni diverse all’interno della stessa Cassazione; in alcuni casi l’imminente scadenza dei termini decadenziali è stata ritenuta, di per sé, caso di particolare e motivata urgenza (cfr. sentenze della Sez. Trib. n. 11944 del 13/07/2012 e n. 20769 dell’11/09/2013).

In pronunce più recenti, la medesima Sezione Tributaria ha censurato l’operato degli Uffici che, ritenendo sussistente la particolare e motivata urgenza nell’approssimarsi dei termini decadenziali accertativi, hanno notificato atti impositivi in violazione del disposto di cui all’art. 12, comma 7 dello Statuto.

E’ il caso, ad esempio, delle tre sentenze “gemelle” (nn. 1869/2014 del 29/01/2014, 2279/2014 del 03/02/2014 e 2592/2014 del 05/02/2014), ove la Sezione Tributaria ha affermato che il fatto che l’ufficio derivi il mancato rispetto del termine di 60 giorni dalla prossimità dei termini di decadenza per l’azione accertatrice, non rileva in quanto tale circostanza non chiarisce le ragioni per le quali l’ufficio non si era precedentemente attivato, onde rispettare il termine dilatorio.

Nella successiva pronuncia n. 7315 del 18/03/2014 la stessa Sezione Tributaria ha chiarito che l’eventualità di evitare una decadenza non può integrare, di per sé, la ragione di urgenza contemplata dalla norma, altrimenti si verrebbero a convalidare in via generalizzata tutti gli atti in scadenza, in contrasto con il principio affermato dalle Sezioni Unite (secondo il quale il requisito dell’urgenza deve essere riferito alla concreta fattispecie).

[1] Per il commento di tale pronuncia, cfr. “Accertamento anticipato: casi di ammissibilità”, sul Fiscal-Focus.info del 28 aprile 2014, del medesimo autore.

Autore: Marco Brugnolo